在光纖接入、4G/5G移動(dòng)通信網(wǎng)絡(luò)和數(shù)據(jù)中心等網(wǎng)絡(luò)系統(tǒng)里,光芯片都是決定信息傳輸速度和網(wǎng)絡(luò)可靠性的關(guān)鍵。近年來,隨著光纖接入的深入布局、運(yùn)營商推動(dòng)移動(dòng)通信網(wǎng)絡(luò)的覆蓋及數(shù)據(jù)中心發(fā)展,光芯片的市場需求量持續(xù)增長。作為國內(nèi)領(lǐng)先的光芯片制造商,陜西源杰半導(dǎo)體科技股份有限公司(以下簡稱“源杰科技”)充分把握行業(yè)發(fā)展契機(jī),不斷擴(kuò)大生產(chǎn)經(jīng)營規(guī)模,持續(xù)開拓市場。

業(yè)績方面,源杰科技營收凈利潤呈逐年上漲趨勢,2022年上半年分別同比增長40.32%、51.01%。深耕光芯片領(lǐng)域多年,源杰科技已發(fā)展成為國內(nèi)光芯片行業(yè)少數(shù)IDM模式企業(yè)之一,建立兩大平臺(tái)并積累八大核心技術(shù),不斷提升產(chǎn)品的競爭力。憑借核心技術(shù)及IDM模式,源杰科技率先攻克技術(shù)難關(guān)、打破國外壟斷,并實(shí)現(xiàn)25G激光器芯片系列產(chǎn)品的大批量供貨。據(jù)C&C統(tǒng)計(jì)數(shù)據(jù),2020年,源杰科技10G、25G激光器芯片系列產(chǎn)品的出貨量在國內(nèi)同行業(yè)公司中均排名第一,2.5G激光器芯片系列產(chǎn)品的出貨量在國內(nèi)同行業(yè)公司中排名領(lǐng)先。

一、受益于下游光模塊需求增長,光芯片行業(yè)市場規(guī)模不斷擴(kuò)大

高速光芯片是現(xiàn)代高速通訊網(wǎng)絡(luò)的核心之一,其性能直接決定了光通信系統(tǒng)的傳輸效率。光纖接入、4G/5G移動(dòng)通信網(wǎng)絡(luò)和數(shù)據(jù)中心等網(wǎng)絡(luò)系統(tǒng)里,光芯片都是決定信息傳輸速度和網(wǎng)絡(luò)可靠性的關(guān)鍵。

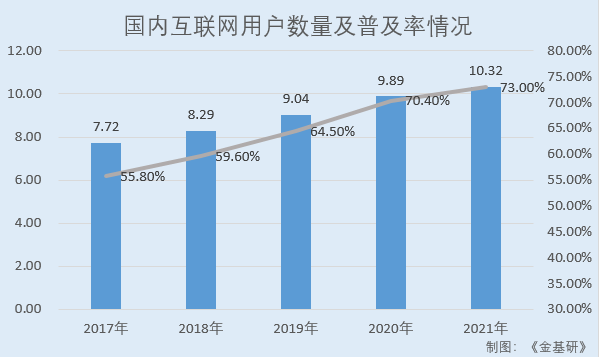

隨著信息技術(shù)的快速發(fā)展,國內(nèi)互聯(lián)網(wǎng)用戶規(guī)模及普及率持續(xù)增長,同時(shí)游戲、直播、視頻等應(yīng)用場景對帶寬的需求不斷提升,國內(nèi)數(shù)據(jù)產(chǎn)量持續(xù)上漲。

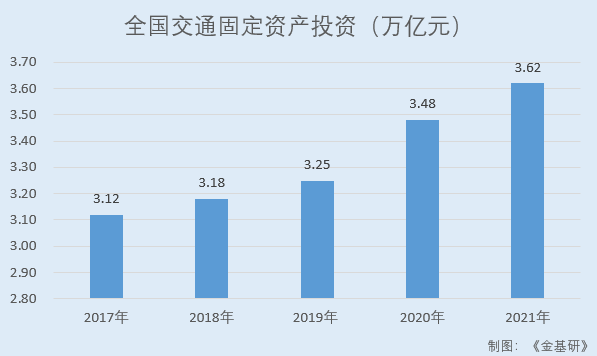

據(jù)中國互聯(lián)網(wǎng)絡(luò)信息中心(CNNIC)數(shù)據(jù),2017-2021年,國內(nèi)互聯(lián)網(wǎng)用戶數(shù)量分別為7.72億人、8.29億人、9.04億人、9.89億人、10.32億人,互聯(lián)網(wǎng)普及率分別為55.8%、59.6%、64.5%、70.4%、73.0%。其中,受新冠肺炎疫情影響,2019年末數(shù)據(jù)實(shí)際為截至2020年3月的統(tǒng)計(jì)數(shù)據(jù)。

另據(jù)《數(shù)字中國發(fā)展報(bào)告(2021年)》數(shù)據(jù),國內(nèi)數(shù)據(jù)產(chǎn)量從2017年的2.3ZB增長至2021年的6.6ZB。而1ZB數(shù)據(jù)的量級,相當(dāng)于500萬億張自拍照、2.5萬億首MP3歌曲。2021年,該數(shù)據(jù)產(chǎn)量在全球占比為9.9%,位居世界第二。

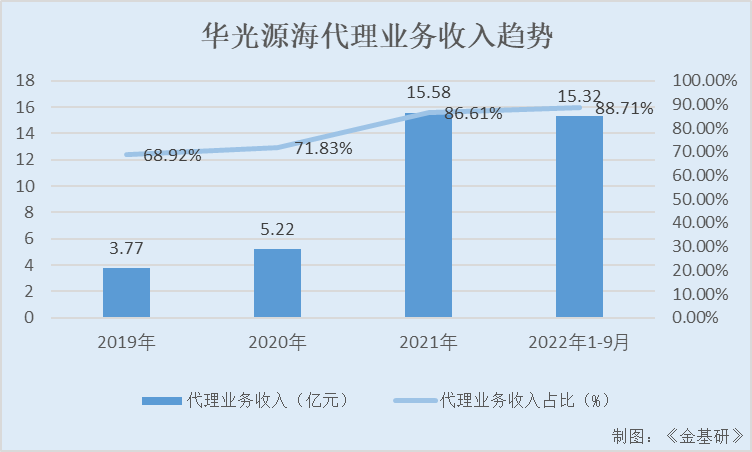

受益于信息應(yīng)用流量需求的增長和光通信技術(shù)的升級,光模塊作為光通信產(chǎn)業(yè)鏈最為重要的器件,其市場規(guī)模保持穩(wěn)步增長。

據(jù)中經(jīng)產(chǎn)業(yè)信息研究網(wǎng)數(shù)據(jù),2017-2021年,國內(nèi)光模塊市場規(guī)模分別為131.07億元、142.74億元、194.62億元、224.85億元、285.16億元,年均復(fù)合增長率達(dá)21.45%。

FTTx光纖接入是全球光模塊用量最多的場景之一,而我國是FTTx市場的主要推動(dòng)者。在政策指引下,以新一代10G-PON(XG-PON)技術(shù)為基礎(chǔ)的國內(nèi)千兆光纖網(wǎng)絡(luò)升級推動(dòng)光芯片用量提升。

目前PON技術(shù)主要包括APON/BPON、EPON、GPON和10G-PON幾類,當(dāng)前主流的EPON/GPON技術(shù)采用1.25G/2.5G光芯片,并向10G光芯片過渡。結(jié)合《“十四五”信息通信行業(yè)發(fā)展規(guī)劃》,國內(nèi)千兆光纖網(wǎng)絡(luò)的全面部署勢在必行。2020年,國內(nèi)10G-PON及以上端口數(shù)達(dá)到320萬個(gè),預(yù)計(jì)到2025年將達(dá)到1,200萬個(gè)。同時(shí),在海外PON的普及和10G PON的升級也在加速,需求旺盛。

在移動(dòng)通信網(wǎng)絡(luò)領(lǐng)域,5G建設(shè)和商用化的開啟使得光模塊需求再次被拉動(dòng),光芯片需求也隨之增長。

隨著4G向5G移動(dòng)通信網(wǎng)絡(luò)過渡,無線前傳光模塊將逐漸從10G升級到25G,電信模塊將進(jìn)入高速率時(shí)代。據(jù)工信部數(shù)據(jù),截至2022年10月末,國內(nèi)5G基站總數(shù)達(dá)225萬個(gè),比上年末凈增82.5萬個(gè),占移動(dòng)基站總數(shù)的20.9%。

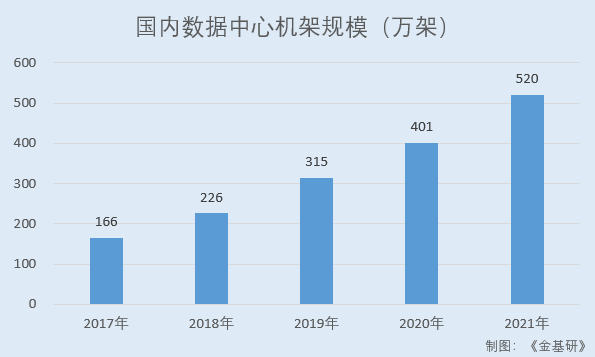

在數(shù)據(jù)中心領(lǐng)域,互聯(lián)網(wǎng)及云計(jì)算的普及推動(dòng)了該領(lǐng)域的快速發(fā)展,國內(nèi)數(shù)據(jù)中心數(shù)量隨之大幅增長。而光模塊是數(shù)據(jù)中心內(nèi)部互連和數(shù)據(jù)中心相互連接的核心部件,數(shù)據(jù)中心市場的蓬勃發(fā)展將助力光芯片市場需求的提升。

據(jù)中國信息通信研究院數(shù)據(jù),2017-2021年,國內(nèi)數(shù)據(jù)中心機(jī)架規(guī)模分別為166萬架、226萬架、315萬架、401萬架、520萬架,年均復(fù)合增長率達(dá)33.04%。

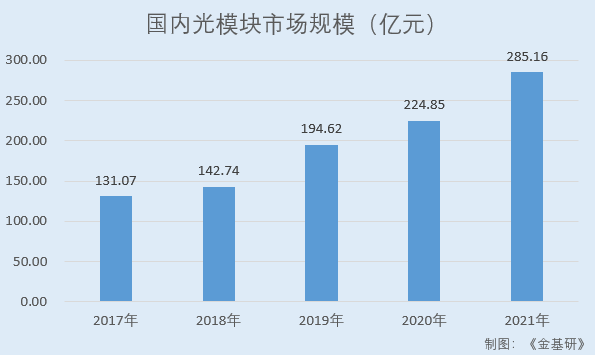

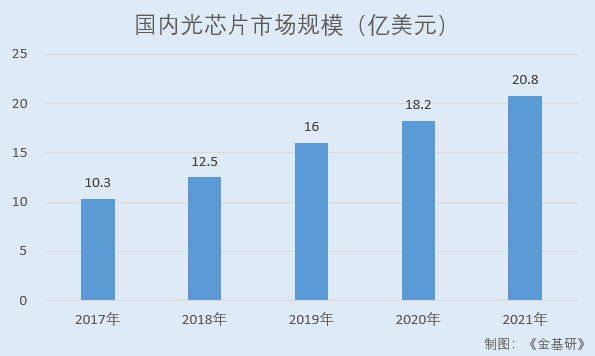

光芯片是光模塊的核心元件,光芯片行業(yè)的發(fā)展持續(xù)受益于光模塊市場規(guī)模的增長。據(jù)維科網(wǎng)產(chǎn)業(yè)研究中心數(shù)據(jù),2017-2021年,國內(nèi)光芯片市場規(guī)模分別為10.3億美元、12.5億美元、16.0億美元、18.2億美元、20.8億美元。

此外,隨著全球信息互聯(lián)規(guī)模不斷擴(kuò)大、光電信息技術(shù)不斷成熟發(fā)展,光通信系統(tǒng)已廣泛應(yīng)用于商用傳輸領(lǐng)域,光電信息技術(shù)應(yīng)用正逐步拓展到醫(yī)療、消費(fèi)電子和汽車等新興領(lǐng)域,光芯片的市場需求將進(jìn)一步擴(kuò)大。

綜上,隨著信息技術(shù)的快速發(fā)展,國內(nèi)數(shù)據(jù)產(chǎn)量高速增長,光模塊作為光通信產(chǎn)業(yè)鏈最為重要的器件,其市場規(guī)模保持穩(wěn)步增長。而光芯片是光模塊的核心元件,光芯片行業(yè)的發(fā)展持續(xù)受益于光模塊市場規(guī)模的增長,呈現(xiàn)向好態(tài)勢。

二、營收凈利潤整體呈現(xiàn)上漲態(tài)勢,毛利率高于行業(yè)平均水平

在光芯片需求量持續(xù)增長的背景下,作為國內(nèi)領(lǐng)先的光芯片制造商,源杰科技擁有良好的發(fā)展機(jī)遇并充分把握行業(yè)發(fā)展契機(jī)。近年來,源杰科技營業(yè)收入、凈利潤整體呈現(xiàn)上漲態(tài)勢。

據(jù)招股書,2019-2021年,源杰科技實(shí)現(xiàn)營業(yè)收入分別為0.81億元、2.33億元、2.32億元,年均復(fù)合增長率達(dá)68.95%;實(shí)現(xiàn)凈利潤分別為1,320.70萬元、7,884.49萬元、9,528.78萬元,年均復(fù)合增長率達(dá)168.61%。

此外,2022年1-6月,源杰科技的營業(yè)收入為1.22億元,同比增長40.32%;凈利潤為4,904.94萬元,同比增長51.01%,業(yè)績增長可期

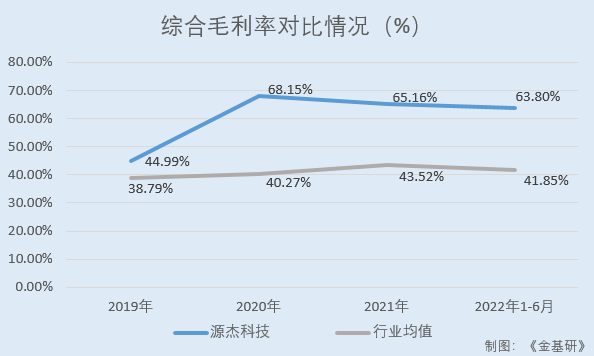

從毛利率看,近年來源杰科技的綜合毛利率整體呈現(xiàn)上升趨勢。據(jù)招股書,2019-2021年及2022年1-6月,源杰科技綜合毛利率分別為44.99%、68.15%、65.16%、63.80%。

同期,源杰科技同行業(yè)可比公司Macom Technology Solutions Holdings, Inc.(以下簡稱“馬科姆”)、聯(lián)亞光電工業(yè)股份有限公司(以下簡稱“聯(lián)亞光電”)、全新光電科技股份有限公司(以下簡稱“全新光電”)、河南仕佳光子科技股份有限公司(以下簡稱“仕佳光子”)、蘇州長光華芯光電技術(shù)股份有限公司(以下簡稱“長光華芯”)的毛利率均值分別為38.79%、40.27%、43.52%、41.85%。上述毛利率差異主要系源杰科技與同行業(yè)可比公司在產(chǎn)品應(yīng)用領(lǐng)域、產(chǎn)品結(jié)構(gòu)和形態(tài)等不同導(dǎo)致,源杰科技所聚焦的光芯片行業(yè)處于光通信產(chǎn)業(yè)鏈的上游位置,毛利率水平較高。

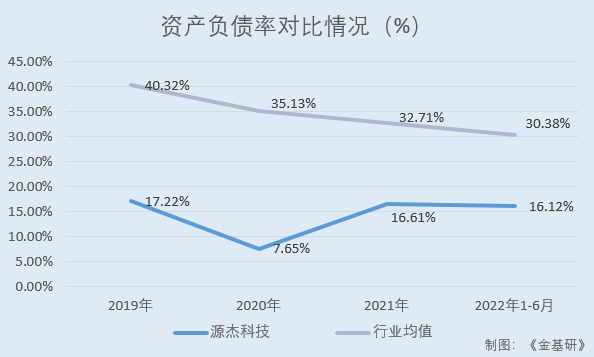

與此同時(shí),因采取相對穩(wěn)健的經(jīng)營策略并控制負(fù)債規(guī)模,源杰科技的資產(chǎn)負(fù)債率低于同行業(yè)可比公司均值,資產(chǎn)負(fù)債結(jié)構(gòu)良好。

據(jù)招股書,2019-2021年及2022年1-6月,源杰科技資產(chǎn)負(fù)債率分別為17.22%、7.65%、16.61%、16.12%。

同期,源杰科技同行業(yè)可比公司馬科姆、聯(lián)亞光電、全新光電、仕佳光子、長光華芯的資產(chǎn)負(fù)債率均值分別為40.32%、35.13%、32.71%、30.38%。

值得關(guān)注的是,2020年9月,哈勃科技創(chuàng)業(yè)投資有限公司(以下簡稱“哈勃投資”)通過股權(quán)轉(zhuǎn)讓及增資方式直接持有源杰科技4.36%股份,成為源杰科技第八大股東。而哈勃投資系華為投資控股有限公司全資子公司。據(jù)LightCounting統(tǒng)計(jì)數(shù)據(jù),2020年,華為在全球前十大光模塊廠商中排名第三。

可以看出,近年來,源杰科技營收、凈利整體呈現(xiàn)上漲態(tài)勢,經(jīng)營情況良好。同時(shí),源杰科技高度聚焦于光芯片領(lǐng)域,毛利率高于行業(yè)均值,盈利能力突出;資產(chǎn)負(fù)債率低于行業(yè)平均水平,償債風(fēng)險(xiǎn)低。此外,下游知名企業(yè)的投資入股亦充分彰顯產(chǎn)業(yè)界對源杰科技投資價(jià)值的認(rèn)可。

三、多年深耕領(lǐng)跑國內(nèi)光芯片市場,主要產(chǎn)品獲國內(nèi)外知名客戶青睞

多年來,源杰科技聚焦于光芯片行業(yè),主營業(yè)務(wù)為光芯片的研發(fā)、設(shè)計(jì)、生產(chǎn)與銷售,主要產(chǎn)品包括2.5G、10G、25G及更高速率激光器芯片系列產(chǎn)品等。

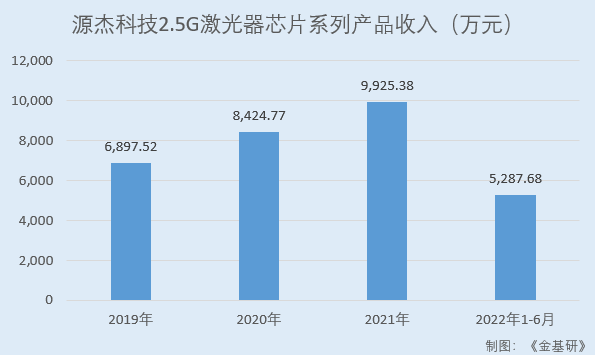

2019-2021年及2022年1-6月,源杰科技的2.5G激光器芯片系列產(chǎn)品收入分別為6,897.52萬元、8,424.77萬元、9,925.38萬元、5,287.68萬元,是其主要收入來源之一,呈現(xiàn)穩(wěn)定增長態(tài)勢。

其中,源杰科技憑借激光器光源發(fā)散角更小等特性,并以自身規(guī)模化穩(wěn)定生產(chǎn)的低成本優(yōu)勢,在2.5G 1310nm DFB 激光器芯片領(lǐng)域中,實(shí)現(xiàn)差異化競爭;憑借高性能指標(biāo)、高可靠性等特性,成為客戶A該領(lǐng)域的主要芯片供應(yīng)商,其2.5G 1490nm DFB激光器芯片出貨量大幅增加。

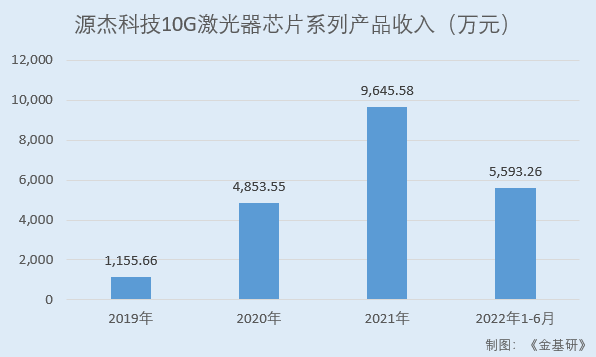

2019-2021年及2022年1-6月,源杰科技的10G激光器芯片系列產(chǎn)品收入分別為1,155.66萬元、4,853.55萬元、9,645.58萬元、5,593.26萬元,占主營業(yè)務(wù)收入的比例分別為14.23%、20.80%、41.56%、45.74%,整體呈現(xiàn)快速增長趨勢。

憑借高性能指標(biāo)、高可靠性以及規(guī)模化生產(chǎn)帶來的成本優(yōu)勢,源杰科技的10G 1270nm DFB激光器芯片2020年已在出口海外10G-PON(XGS-PON)市場中實(shí)現(xiàn)批量供貨;10G 1310nm DFB激光器芯片已實(shí)現(xiàn)對移動(dòng)通信市場的大批量供貨。

此外,源杰科技的25G激光器芯片系列產(chǎn)品收入在2020年取得了快速增長。憑借多年光芯片行業(yè)積累的核心技術(shù)和生產(chǎn)工藝經(jīng)驗(yàn)優(yōu)勢,源杰科技推出了25G MWDM 12波段DFB激光器芯片,成為滿足中國移動(dòng)相關(guān)5G建設(shè)方案批量供貨的廠商。源杰科技在國內(nèi)率先攻克了25G光芯片生產(chǎn)的難關(guān),實(shí)現(xiàn)規(guī)模化量產(chǎn),搶占先發(fā)優(yōu)勢成為5G基站光模塊市場中少數(shù)能夠提供25G光芯片的廠商之一。

據(jù)C&C統(tǒng)計(jì)數(shù)據(jù),2020年在磷化銦(InP)半導(dǎo)體激光器芯片產(chǎn)品對外銷售的國內(nèi)廠商中,源杰科技收入排名第一,其中10G、25G激光器芯片系列產(chǎn)品的出貨量在國內(nèi)同行業(yè)公司中均排名第一,2.5G激光器芯片系列產(chǎn)品的出貨量在國內(nèi)同行業(yè)公司中排名領(lǐng)先。

此外,源杰科技正在加速研發(fā)下一代激光器芯片產(chǎn)品,并積極拓展光芯片在其他領(lǐng)域的應(yīng)用。源杰科技在光通信領(lǐng)域已著手50G、100G高速率激光器芯片產(chǎn)品以及硅光直流光源大功率激光器芯片產(chǎn)品的商用推進(jìn),力圖實(shí)現(xiàn)在高端激光器芯片產(chǎn)品的特性及可靠性方面對美、日壟斷企業(yè)的全面對標(biāo)。同時(shí)已與部分激光雷達(dá)廠商達(dá)成合作意向,努力實(shí)現(xiàn)新技術(shù)領(lǐng)域的彎道超車。

憑借著先發(fā)優(yōu)勢、性能優(yōu)勢、可靠性優(yōu)勢、性價(jià)比優(yōu)勢,源杰科技的產(chǎn)品獲得了市場的高度認(rèn)可,并積累了豐富的客戶資源。

目前,源杰科技已實(shí)現(xiàn)向客戶A1、海信寬帶、中際旭創(chuàng)(300308.SZ)、博創(chuàng)科技(300548.SZ)、銘普光磁(002902.SZ)等國際前十大及國內(nèi)主流光模塊廠商批量供貨,產(chǎn)品用于客戶A、中興通訊、諾基亞等國內(nèi)外大型通訊設(shè)備商,并最終應(yīng)用于中國移動(dòng)、中國聯(lián)通、中國電信、AT&T 等國內(nèi)外知名運(yùn)營商網(wǎng)絡(luò)中,已成為國內(nèi)領(lǐng)先的光芯片供應(yīng)商。

與現(xiàn)有國內(nèi)外知名客戶的良好合作,使得源杰科技快速建立新品開發(fā)及量產(chǎn)的全套供應(yīng)體系,打造國際水平的產(chǎn)品交付標(biāo)準(zhǔn),有助于新客戶的開發(fā)和新市場的開拓。

可見,源杰科技憑借多年行業(yè)深耕經(jīng)驗(yàn),已推出多款具有顯著優(yōu)勢的產(chǎn)品,獲得了市場的高度認(rèn)可及國內(nèi)外知名客戶的青睞,積累了優(yōu)質(zhì)且豐富的客戶資源。

四、國內(nèi)光芯片行業(yè)少數(shù)IDM模式企業(yè),創(chuàng)新驅(qū)動(dòng)突破國外技術(shù)壁壘

光芯片具有技術(shù)壁壘高、工藝流程復(fù)雜等特點(diǎn),光芯片公司需要緊跟光通信產(chǎn)業(yè)的發(fā)展趨勢,不斷進(jìn)行光芯片設(shè)計(jì)優(yōu)化及生產(chǎn)工藝改進(jìn)。

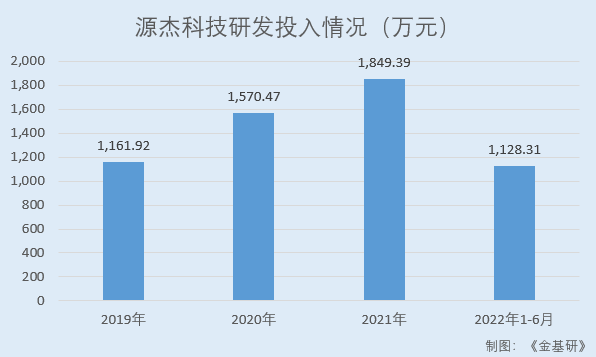

一直以來,源杰科技始終將技術(shù)創(chuàng)新作為其發(fā)展的重要驅(qū)動(dòng)力,持續(xù)加大研發(fā)投入,打造自主研發(fā)的核心能力。

據(jù)招股書,2019-2021年及2022年1-6月,源杰科技的研發(fā)投入分別為1,161.92萬元、1,570.47萬元、1,849.39萬元、1,128.31萬元,最近三年累計(jì)研發(fā)投入占最近三年累計(jì)營業(yè)收入比例為8.38%。

經(jīng)過多年研發(fā)與產(chǎn)業(yè)化積累,源杰科技已發(fā)展成為國內(nèi)光芯片行業(yè)少數(shù)掌握芯片設(shè)計(jì)、晶圓制造、芯片加工和測試的IDM(垂直整合制造)全流程業(yè)務(wù)體系的公司之一,擁有多條覆蓋MOCVD外延生長、光柵工藝、光波導(dǎo)制作、金屬化工藝、端面鍍膜、自動(dòng)化芯片測試、芯片高頻測試、可靠性測試驗(yàn)證等全流程自主可控的生產(chǎn)線。

通過IDM模式,源杰科技能夠掌握從設(shè)計(jì)轉(zhuǎn)化到生產(chǎn)制造的縱向生產(chǎn)鏈各環(huán)節(jié),從而有效控制生產(chǎn)良率、周期交付、產(chǎn)品迭代與風(fēng)險(xiǎn)管控等方面。

在此基礎(chǔ)上,源杰科技形成了“掩埋型激光器芯片制造平臺(tái)”“脊波導(dǎo)型激光器芯片制造平臺(tái)”兩大平臺(tái),積累了“高速調(diào)制激光器芯片技術(shù)”“異質(zhì)化合物半導(dǎo)體材料對接生長技術(shù)”“小發(fā)散角技術(shù)”等八大核心技術(shù),技術(shù)優(yōu)勢不斷突顯。截至2022年12月2日,源杰科技共獲得專利27項(xiàng),其中發(fā)明專利13項(xiàng),實(shí)用新型專利14項(xiàng)。

其中,源杰科技的兩大平臺(tái)積累了大量光芯片工藝制程技術(shù)和生產(chǎn)經(jīng)驗(yàn),系已有產(chǎn)品生產(chǎn)的保障、未來產(chǎn)品升級及品類拓展的基礎(chǔ)。同時(shí),源杰科技八大核心技術(shù)在優(yōu)化產(chǎn)品性能方面,可實(shí)現(xiàn)激光器芯片的高速調(diào)制、高可靠性、高信噪比、高電光轉(zhuǎn)換、高耦合效率、抗反射等;降低產(chǎn)品成本方面,可提高激光器芯片的良率,并可簡化激光器芯片封裝過程中對其他器件的需求,降低產(chǎn)品單位生產(chǎn)成本、下游封裝環(huán)節(jié)的復(fù)雜度及對進(jìn)口組件的依賴,有助于解決大規(guī)模光網(wǎng)絡(luò)部署的供應(yīng)鏈安全。

值得一提的是,源杰科技的電吸收調(diào)制器集成技術(shù),突破了100G PAM4 EML激光器芯片的海外技術(shù)壟斷。源杰科技憑借該核心技術(shù)設(shè)計(jì)定型了100G PAM4 EML激光器芯片,目前已處于送樣階段,有助于打破海外領(lǐng)先光芯片企業(yè)壟斷的局面,為其長期發(fā)展提供技術(shù)保障。

此外,在IDM模式下,源杰科技掌握光芯片生產(chǎn)全流程核心工藝開發(fā)能力,不斷積累光芯片研發(fā)與生產(chǎn)經(jīng)驗(yàn),將科技成果應(yīng)用于芯片設(shè)計(jì)、晶圓外延等核心環(huán)節(jié),實(shí)現(xiàn)產(chǎn)品的差異化特性、高性能指標(biāo)、高可靠性等,提高產(chǎn)品競爭力,實(shí)現(xiàn)了科技成果與產(chǎn)業(yè)的深度融合。

據(jù)招股書,2019-2021年及2022年1-6月,源杰科技依靠核心技術(shù)實(shí)現(xiàn)的營業(yè)收入分別為0.81億元、2.33億元、2.32億元、1.22億元,占當(dāng)期營業(yè)收入的比例分別為99.88%、100.00%、100.00%、99.58%。

榮譽(yù)方面,2021年9月,源杰科技的“第五代移動(dòng)通信前傳25Gbps波分復(fù)用直調(diào)激光器”項(xiàng)目,被中國國際光電博覽會(huì)(CIOE)評為“中國光電博覽獎(jiǎng)”金獎(jiǎng);2021年6月,源杰科技在科技部火炬中心等部門主辦的2021全球硬科技創(chuàng)新大會(huì)上被評為“2021全國硬科技企業(yè)之星”,充分彰顯源杰科技的“硬科技”實(shí)力。

簡言之,源杰科技已發(fā)展成為國內(nèi)光芯片行業(yè)少數(shù)掌握IDM全流程業(yè)務(wù)體系的公司之一,形成了兩大平臺(tái)并積累八大核心技術(shù),報(bào)告期各期核心技術(shù)實(shí)現(xiàn)的營業(yè)收入占比超99%。其中,源杰科技在發(fā)展過程中積累的電吸收調(diào)制器集成技術(shù)有助于打破海外領(lǐng)先光芯片企業(yè)壟斷的局面,也為公司的產(chǎn)品延拓和未來發(fā)展積蓄力量。

五、期末在手訂單額逐年上漲,募資擴(kuò)產(chǎn)擴(kuò)研提升核心競爭力

此番上市,源杰科技擬募集資金為9.80億元,總投資為10.13億元,將分別用于“10G、25G光芯片產(chǎn)線建設(shè)項(xiàng)目”、“50G光芯片產(chǎn)業(yè)化建設(shè)項(xiàng)目”、“研發(fā)中心建設(shè)項(xiàng)目”及“補(bǔ)充流動(dòng)資金”。

其中,“10G、25G光芯片產(chǎn)線建設(shè)項(xiàng)目”計(jì)劃總投資5.91億元,募集資金5.70億元,用于在源杰科技自有土地上建立10G、25G光芯片產(chǎn)線,提高其產(chǎn)品供應(yīng)能力,滿足市場需求。此外,源杰科技針對核心產(chǎn)品設(shè)置專線生產(chǎn),有助于提高設(shè)備使用效率,能夠進(jìn)一步提升其產(chǎn)品品質(zhì)及市場競爭力。

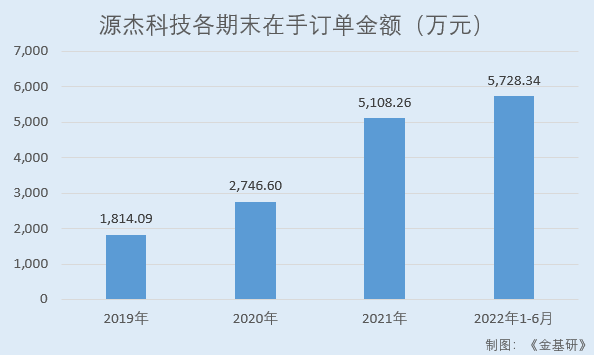

從在手訂單情況看,近年來源杰科技期末在手訂單金額呈逐年上漲態(tài)勢,充分顯現(xiàn)市場對于源杰科技產(chǎn)品的高度認(rèn)可及其未來發(fā)展的信心。

據(jù)招股書,2019-2021年及2022年1-6月,源杰科技各期末在手訂單金額分別為1,814.09萬元、2,746.60萬元、5,108.26萬元、5,728.34萬元。

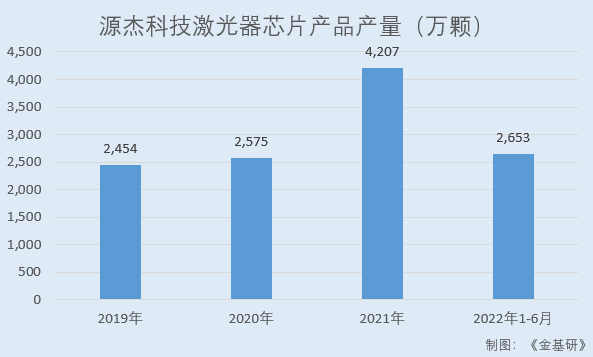

與此同時(shí),源杰科技近年來生產(chǎn)規(guī)模持續(xù)提升且產(chǎn)能趨于飽和,亟待增加產(chǎn)線建設(shè)以擴(kuò)大產(chǎn)能。2019-2021年及2022年1-6月,源杰科技激光器芯片產(chǎn)品的產(chǎn)量分別為2,454萬顆、2,575萬顆、4,207萬顆、2,653萬顆,產(chǎn)能利用率分別為99.39%、90.56%、100.24%、90.01%。

需要說明的是,2022年1-6月,隨著新購置的半導(dǎo)體芯片測試機(jī)等設(shè)備投入使用,源杰科技產(chǎn)能有所提高,但受新廠房施工及設(shè)備調(diào)試等因素影響,最終產(chǎn)能利用率有所下降。

“50G光芯片產(chǎn)業(yè)化建設(shè)項(xiàng)目”計(jì)劃總投資1.29億元,募集資金1.20億元,用于在源杰科技自有土地上建立50G光芯片產(chǎn)線,搶占市場先機(jī),打造國內(nèi)50G光芯片品牌,進(jìn)一步鞏固其行業(yè)領(lǐng)先地位。

目前,國內(nèi)光芯片企業(yè)主要集中于2.5G系列產(chǎn)品的生產(chǎn)和制造,10G和25G中高速率光芯片逐漸實(shí)現(xiàn)量產(chǎn),而50G及以上高端光芯片生產(chǎn)仍主要集中在美日企業(yè)中,國內(nèi)需求極度依賴進(jìn)口。該項(xiàng)目生產(chǎn)的50G光芯片將有助于打破高端光芯片的國際進(jìn)口依賴,推動(dòng)實(shí)現(xiàn)國產(chǎn)化替代,也將進(jìn)一步夯實(shí)源杰科技在光芯片領(lǐng)域的行業(yè)領(lǐng)先地位。

“研發(fā)中心建設(shè)項(xiàng)目”計(jì)劃總投資1.43億元,募集資金1.40億元,用于對源杰科技現(xiàn)有研發(fā)中心進(jìn)行升級,進(jìn)行高功率硅光激光器、激光雷達(dá)光源等大量前瞻性研究并著力實(shí)現(xiàn)科研成果產(chǎn)業(yè)轉(zhuǎn)化,保證其產(chǎn)品技術(shù)的領(lǐng)先并推動(dòng)新產(chǎn)品開發(fā),從而促進(jìn)源杰科技創(chuàng)新能力的持續(xù)提升。

隨著今后“10G、25G光芯片產(chǎn)線建設(shè)項(xiàng)目”“50G光芯片產(chǎn)業(yè)化建設(shè)項(xiàng)目”“研發(fā)中心建設(shè)項(xiàng)目”等的落地,采購增長、人員招募、技術(shù)研發(fā)、市場開拓等對資金的需求將進(jìn)一步提升。源杰科技擬募資1.50億元用于補(bǔ)充日常流動(dòng)資金,促進(jìn)其長期穩(wěn)健發(fā)展。

未來,源杰科技將繼續(xù)深耕光芯片行業(yè),著力提升高速率激光器芯片產(chǎn)品的研發(fā)能力,努力攻克國內(nèi)亟待突破的技術(shù)壁壘,成為一家能夠?yàn)閲鴥?nèi)外客戶提供技術(shù)領(lǐng)先、品質(zhì)優(yōu)異的光電半導(dǎo)體芯片和技術(shù)服務(wù)的杰出企業(yè)。

免責(zé)聲明:市場有風(fēng)險(xiǎn),選擇需謹(jǐn)慎!此文僅供參考,不作買賣依據(jù)。

關(guān)鍵詞: